Многим жителям современного мира часто приходится сталкиваться с кредитами. Они способны существенно упросить жизнь простого человека и помочь в решении множества вопросов.

Это может быть потребительский кредит для решения текущих задач, целевой кредит на покупку чего-то важного и дорогого или ипотека для приобретения недвижимости. В любом случае, оформление кредита является серьезным шагом в жизни и к нему необходимо подготовиться.

Например, нужно хорошо изучить рынок и найти лучшие предложения. А для этого следует разбираться в процессе кредитования хотя бы на базовом уровне и понимать, где можно сэкономить и что для этого нужно сделать.

Один из главных, определяющих критериев выбора конкретного предложения — это переплата по кредиту, которая зависит от процентной ставки и собственно срока кредитования. Чем больше растянуться выплаты и чем больший процент придется выплачивать банку, тем больше заемщик потеряет собственных средств.

Снизить переплату возможно — нужно только самостоятельно научиться рассчитывать проценты по кредиту и благодаря этому точно определиться не только с конкретным банком, но и с выгодной программой кредитования. А также чувствовать себя уверенно при оформлении договора от понимания того, что происходит.

Далее в статье будет рассказано как рассчитывать проценты по кредиту, что для этого нужно и какие формулы существуют, а также как рассчитать проценты быстро и просто с помощью программы Excel.

Что нужно для расчета переплаты по кредиту?

Многие клиенты банков часто задаются вопросом: как рассчитать переплату по кредиту? Но также часто на этом все и заканчивается, потому что расчет кажется им слишком сложным и непонятным.

Как правило, заемщики обращаются в банк с просьбой рассчитать переплату и это действенный способ, но он отнимает много времени, особенно если нужно просмотреть несколько десятков предложений. Да и к тому же, самое главное — такой способ не дает клиенту понимания того как рассчитывается переплата, а значит, он не понимает как можно сэкономить.

По факту сделать расчет вполне реально и по силам человеку с любым образованием. Пусть он включает в себя некоторое количество переменных и формул, но если разложить все полочкам, станет очевидна прозрачность и простота этого метода.

Итак, что нужно для расчета переплаты. Вот основные переменные, которые будут учитываться в вычислениях

- сумма кредита;

- процентная ставка;

- срок кредитования;

- наличие льготного периода;

- наличие страховки;

- наличие комиссии.

Кроме того, клиенту необходимо определиться с формой погашения задолженности: аннуитетные или дифференцированные платежи. Существует также формула расчета сложных процентов, но она является незаконной в РФ и потому не будет рассматриваться в статье как возможная.

Конечно, есть еще огромное количество различных нюансов и мелких условностей, которые могут повлиять на размер переплаты, но это уже частные случаи, не сильно влияющие на окончательный результат.

Далее, используя вышеперечисленные данные и подставляя их в формулы, соответствующие формам погашения задолженности, можно узнать как общую сумму переплаты по кредиту, так и сумму переплаты за один платеж, как правило, ежемесячный.

Формулы расчета процентов по кредиту

Для расчета ежемесячного платежа и переплаты по кредиту существуют уже готовые формулы, которые используются кредитными организациями и являются общедоступными для всех желающих самостоятельно рассчитать свои финансовые траты.

Как уже говорилось ранее, для расчета формулы процентов по кредиту нужно определиться с формой платежей:

- Аннуитетные платежи — погашение равными частями на протяжении всего срока кредитования. Это самая распространенная форма погашения задолженности, предлагаемая российскими банками;

- Дифференцированные платежи — погашение не равными частями, от большего к меньшему, при котором сумма платежа постепенно снижается с каждой последующей выплатой. Так происходит за счет снижения суммы начисленных процентов на остаток задолженности.

Формула аннуитетного платежа

Аннуитетная форма погашения рассчитывается по формуле: A = K * S, где: A — сумма платежа за отчетный период; S — сумма кредита; K — коэффициент аннуитета.

Сумма кредита известна, а коэффициент аннуитета рассчитывается по следующей формуле: K=i*(1 + i)n(1 + i)n-1, где: i — ежемесячная процентная ставка за период; n — количество периодов погашения кредита. Для перевода значения i из процента в коэффициент, использующийся в формуле, необходимо полученный результат разделить на 100.

После вычисления ежемесячного платежа следует умножить получившийся результат на общее количество месяцев в сроке кредитования и определить полную сумму кредита. Далее, от этой суммы отнимается сумма тела кредита и получается стоимость переплаты с использованием аннуитетного способа погашения.

Например, клиент банка берет кредит на 10 000 ₽, сроком на 12 месяцев под 36% годовых. При этом коэффициент ежемесячной процентной ставки составит 36/12/100 = 0,03.

Подставляем значения в формулу и получаем коэффициент аннуитета K=(0,03*(1 + 0,03)^12)/((1 + 0,03)^12-1)=0,04278/0,426=0,1004225352112676=0,1 с учетом округления.

Далее рассчитываем форму погашения и получаем 10 000*0,1=1 000 ₽ — ежемесячный платеж. Умножаем полученную сумму на 12 платежей и получаем 12 000 ₽. Это полная стоимость кредита. Отнимает тело кредита 10 000 ₽ и в итоге переплата по процентам составляет 2 000 ₽. Если использовать более точные методы расчета, сумма переплаты составит 2055,45 ₽.

Среднее арифметическое значение ежемесячной переплаты составит 2055,45/12=171,28 ₽. Среднее арифметическое, потому что выплата процентов начисляется не одинаковыми частями, а таким образом, чтобы при суммировании с телом кредита составить равные платежи.

Формула дифференцированного платежа

Дифференцированная форма погашения рассчитывается следующим образом. Сначала вычисляется сумма выплаты тела кредита за один платеж. Этот показатель можно получить путем деления основного долга 10 000 ₽ на количество платежей 12 и он составит 10 000/12 = 833,333333333, с учетом округления 833,33₽.

Далее вычисляется платеж по процентам в отношении к текущему(ежемесячному) платежу на основании остатка основного долга. Формула выглядит следующим образом: остаток основного долга*(процентная ставка/100)/количество дней в году*количество дней в месяце.

Подставим значения в формулу, и рассчитаем первые три платежа, если выплаты начнутся условно в конце каждого месяца, начиная с января:

- Для первого месяца платеж по процентам составит 10 000*(36/100)/365*31=305,75 ₽. С учетом уплаты тела кредита 833,33+305,75=1139 ₽

- Для второго месяца 9166,66*0,36/365*29=262,172. С учетом уплаты тела кредита 833,33+262,172=1095,5 ₽

- Для третьего месяца 8333*0,36/365*31=254,78 ₽. С учетом уплаты тела кредита 833,33+254,78=1088,11 ₽

Если сложить все платежи по процентам, конечная сумма переплаты составит 1946,74 ₽, что на 108,71 ₽ меньше, чем при выборе аннуитетной схемы погашения.

Как мы видим, платеж по процентам с каждым месяцем сокращается, потому что, согласно схеме дифференцированного погашения, заемщик выплачивает основной долг равными частями, а выплата процентов рассчитывается исходя из фактического остатка задолженности.

Аннуитетная схема погашения заключается в распределении суммы долга, включая проценты по кредиту, на равные части. Это облегчает процесс погашения задолженности, особенно на ранних этапах выплат.

В общем случае можно отметить, что дифференцированный платеж является более выгодным с точки зрения финансовых расходов и возможности досрочно погасить задолженность, но также более неудобным и труднодоступным, чем аннуитетный платеж. Потому что на ранних этапах заемщику придется платить больше, что может привести к финансовым проблемам.

Важно хорошо изучить банковские предложения и оценить ситуацию исходя из своих финансовых возможностей. Иногда лучше переплатить в долгосрочной перспективе, но не подвергать себя и свою семью риску просроченной задолженности, которая может привести к проблемам и ухудшению кредитной истории.

Расчет процентов в Exсel

Расчет платежа в MS Excel — удобный, практичный и точный способ посчитать ежемесячный платеж по кредиту. В таблице большая часть расчетов будет произведена не в ручную, а с помощью вычислительных мощностей компьютера.

Удобство этого способа также заключено в том, что при правильной организации процесса, со сменой исходных данных можно мгновенно получить новый результат и таким образом подобрать оптимальные параметры кредитования, которые следует учитывать при обращении в кредитную организацию.

Аннуитетные платежи

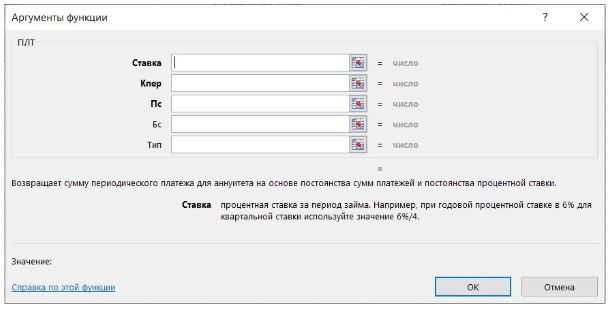

Для того, чтобы рассчитать сумму ежемесячного аннуитетного платежа в MS Excel, необходимо:

- открыть вкладку формулы в новом листе таблицы;

- открыть параметр «Финансовые формулы» и из выпадающего списка выбрать «ПЛТ»;

- заполнить таблицу известными данными по кредиту;

- получить результат.

При выборе функции «ПЛТ» открывается новое окно с соответствующими полями, в которые нужно подставить исходные данные.

Каждое поле имеет свое значение и формат записи, о чем сообщает описание в нижней части окна:

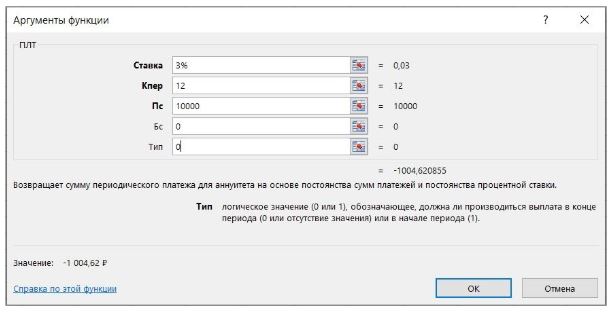

- Ставка записывается обязательно со знаком «%» и указывается за определенный период займа, который вычисляется от годового формата. Например, для расчета ежемесячной ставки нужно записывать в виде — X/12, а для ежеквартальной — X/4. Для расчета годовой ставки просто указывается ее значение.

- Кпер — общее количество периодов. Например, в случае кредитования на 5 лет с ежемесячным платежом общее количество периодов составит 5 * 12 = 60.

- Пс — приведенная стоимость. В данном случае означает, какое количество средств банк выдает пользователю в долг без учета процентной ставки. Иными словами, тело кредита.

- Бс — будущая стоимость, которой нужно достичь по истечении всех выплат. При погашении кредита она должна равняться 0.

- Тип — логическое значение для переключения периода выплат: пренумерандо или постнумерандо. В данном случае в поле можно поставить 0, что означает выплату в конце периода или 1 — выплату в начале периода.

Подставляем исходные данные уже приведенного ранее кредита, который рассчитывался по формуле и получаем необходимый результат.

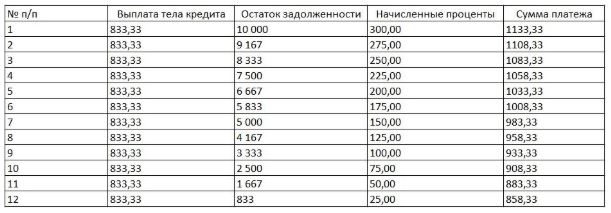

Дифференцированные платежи

Для расчета дифференцированного платежа даже не понадобится использовать формулу.

Достаточно сформировать таблицу и правильно использовать возможности программы, что в данном случае сделать совсем не сложно. И по времени весь процесс займет не более 5 – 10 минут.

Таблица формируется со следующими столбцами:

- номер платежного периода;

- выплата тела кредита;

- остаток задолженности;

- начисленные проценты;

- сумма платежа за период.

Начинаем заполнение. С номером платежного периода все просто — указываем общее количество периодов в кредите. В данном случае 12 ежемесячных платежей.

Далее ежемесячная выплата тела кредита. Из предыдущих расчетов мы знаем, что она вычисляется путем деления тела кредита на общее количество платежей и составляет 833,33 ₽

Следующим шагом будет заполнение столбца с остатком задолженности. В первой строке (строке первого платежного периода) указываем полную стоимость кредита — 10 000 ₽.

В строке начисленных процентов используем нехитрые математические вычисления при помощи упрощенной формулы: остаток задолженности в текущем периоде умножается на ставку 36% или 0,36 и делится на 12 (количество месяцев в году).

Столбец суммы платежа представляет собой сложение выплаты тела кредита и процентов по кредиту за определенный период соответственно.

Далее формируем до конца столбец остатка задолженности, используя разницу остатка и платежа по телу кредита за предыдущий период. Например, во втором платежном периоде остаток составит 10000-833=9167₽, в третьем — 9167-833=8,333 ₽ и так далее.

Когда все основные расчеты произведены, можно воспользоваться маркером автозаполнения и привести таблицу в окончательный вид:

Для того, чтобы узнать общую сумму переплаты по кредиту, достаточно суммировать все значения столбца начисленных процентов.

Размер платежа, рассчитанного с помощью таблицы Excel, совпадает с предыдущими расчетами. При этом, преимущество таблицы в быстроте и простоте вычисления, а также в точности полученного результата, что крайне важно, когда речь идет о реальных деньгах и больших суммах выплат.

Поделиться статьей